سه روش رایج ارزش گذاری شرکت های خصوصی

سه روش برای ارزش گذاری شرکت های خصوصی کدام هستند؟ ارزش گذاری شرکت های خصوصی چیست؟

ارزش گذاری شرکت های خصوصی مجموعه روش هایی است که برای ارزیابی ارزش خالص فعلی یک شرکت استفاده می شود. برای شرکتهای دولتی، روش نسبتاً ساده ای وجود دارد: ما میتوانیم به سادگی قیمت سهام شرکت و تعداد سهام موجود را از پایگاههای اطلاعاتی مانند Google Finance بازیابی کنیم. ارزش شرکت سهامی عام حاصلضرب دو ارزش مذکور است.

در مورد نرم افزار سهام بیشتر بدانید.

با این حال، چنین رویکردی در شرکتهای خصوصی کار نمیکند. زیرا اطلاعات مربوط به ارزش سهام آنها به صورت عمومی فهرست نشده است. علاوه بر این، از آنجایی که شرکتهای خصوصی اغلب ملزم به اجرای استانداردهای حسابداری و گزارشگری سختگیرانهای نیستند که بر شرکتهای دولتی حاکم است، صورتهای مالی آنها ممکن است متناقض و غیراستاندارد باشد. به همین دلیل، تفسیر آنها دشوارتر است.

در اینجا سه روش رایج برای ارزش گذاری شرکت های خصوصی با استفاده از داده های در دسترس عموم را معرفی می کنیم.

در مورد نرم افزار افزایش سرمایه بیشتر بدانید.

روش های رایج برای ارزش گذاری شرکت های خصوصی

-

تجزیه و تحلیل شرکت قابل مقایسه (CCA)

روش تجزیه و تحلیل شرکت قابل مقایسه (CCA) با این فرض عمل می کند که شرکت های مشابه در یک صنعت دارای مضرب مشابه هستند. زمانی که اطلاعات مالی شرکت خصوصی در دسترس عموم نباشد، شرکتهایی را جستجو میکنیم که مشابه ارزشگذاری هدف ما هستند و ارزش شرکت هدف را با استفاده از ضریب شرکتهای قابل مقایسه تعیین میکنیم. این رایج ترین روش ارزش گذاری شرکت خصوصی است.

برای اعمال این روش، ابتدا ویژگیهای شرکت هدف را در اندازه، صنعت، عملیات و غیره شناسایی میکنیم و یک «گروه همتا» از شرکتهایی را ایجاد میکنیم که ویژگیهای مشابهی دارند. سپس ضریب این شرکت ها را جمع آوری کرده و میانگین صنعت را محاسبه می کنیم. در حالی که انتخاب چندگانه میتواند به صنعت و مرحله رشد شرکتها بستگی داشته باشد، ما در اینجا نمونهای از ارزشگذاری با استفاده از مضرب EBITDA ارائه میکنیم، زیرا یکی از متداولترین ضریبهای مورد استفاده است.

در مورد نرم افزار تحلیل بازار بخوانید.

EBITDA درآمد خالص یک شرکت است که برای بهره، مالیات و استهلاک تعدیل شده است و می تواند به عنوان نمایشی تقریبی از جریان نقدی آزاد شرکت مذکور استفاده شود. فرمول ارزش گذاری شرکت به صورت زیر بیان می شود:

ارزش شرکت هدف = چند برابر (M) x EBITDA شرکت مورد نظر

که در آن، چندگانه (M) میانگین ارزش سازمانی/EBITDA شرکتهای قابل مقایسه است، و EBITDA شرکت هدف معمولاً برای دوازده ماه آینده پیشبینی میشود.

در مورد نرم افزار مدیریت امور سهام بیشتر بدانید.

-

روش جریان نقدی تنزیل شده (DCF)

روش جریان نقدی تنزیل شده (DCF) روش CCA را یک قدم جلوتر می برد. همانند روش CCA، ما تخمینهای جریان نقدی تنزیلشده هدف را بر اساس اطلاعات مالی بهدستآمده از همتایان آن که به صورت عمومی معامله میشوند، برآورد میکنیم.

تحت روش DCF، ما با تعیین نرخ رشد درآمد قابل اجرا برای شرکت هدف شروع می کنیم. این با محاسبه میانگین نرخ رشد شرکت های قابل مقایسه به دست می آید. سپس درآمد، هزینههای عملیاتی، مالیات شرکت را پیشبینی میکنیم و جریانهای نقدی آزاد (FCF) شرکت مورد نظر را معمولاً برای ۵ سال تولید میکنیم. فرمول جریان نقدی آزاد به صورت زیر است:

جریان نقدی آزاد = EBIT (1-نرخ مالیات) + (استهلاک) – (تغییر در سرمایه در گردش خالص) – (هزینه سرمایه)

در مورد نرم افزار مدیریت امور سهام و سهامداران بیشتر بدانید.

ما معمولاً از میانگین موزون هزینه سرمایه (WACC) به عنوان نرخ تنزیل مناسب استفاده می کنیم. برای استخراج WACC یک شرکت، باید هزینه حقوق صاحبان سهام، هزینه بدهی، نرخ مالیات و ساختار سرمایه آن را بدانیم. هزینه حقوق صاحبان سهام با استفاده از مدل قیمت گذاری دارایی های سرمایه ای (CAPM) محاسبه می شود. ما بتای شرکت را با گرفتن میانگین بتا صنعت تخمین می زنیم. هزینه بدهی به مشخصات اعتباری هدف بستگی دارد که بر نرخ بهره ای که در آن بدهی متحمل می شود تأثیر می گذارد.

همچنین برای یافتن هنجار صنعت نرخ مالیات و ساختار سرمایه به همتایان عمومی هدف مراجعه می کنیم. هنگامی که وزن بدهی و حقوق صاحبان سهام، هزینه بدهی و هزینه حقوق صاحبان سهام را داشته باشیم، می توانیم WACC را استخراج کنیم.

در مورد سامانه جامع تحلیل بازار بخوانید.

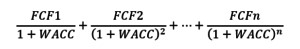

با انجام تمام مراحل فوق، ارزش گذاری شرکت مورد نظر را می توان به صورت زیر محاسبه کرد:

فرمول ارزش گذاری شرکت های خصوصی

لازم به ذکر است که انجام تجزیه و تحلیل DCF به تجربه مدلسازی مالی قابل توجهی نیاز دارد. بهترین راه برای یادگیری مدل سازی مالی از طریق تمرین و آموزش مستقیم از یک متخصص است. دوره مدل سازی مالی CFI یکی از ساده ترین راه ها برای یادگیری این مهارت است.

در مورد تحلیل بازار بخوانید.

-

روش اول شیکاگو

ترکیبی از روش ارزشیابی چندگانه و روش جریان نقدی تنزیل شده است. ویژگی متمایز این روش در نظر گرفتن سناریوهای مختلف بازده شرکت هدف نهفته است. معمولاً این روش شامل ساخت سه سناریو است: بهترین حالت (همانطور که در طرح تجاری شرکت ذکر شده است)، حالت پایه (محتمل ترین سناریو) و بدترین حالت که یک احتمال به هر مورد اختصاص داده شده است.

در مورد نرم افزار مدیریت امور سهامداران بیشتر بدانید.

ما همین رویکرد را در دو روش اول برای پیشبینی جریانهای نقدی خاص و نرخهای رشد برای چندین سال (معمولاً یک دوره پیشبینی پنج ساله) اعمال میکنیم. ما همچنین ارزش نهایی شرکت را با استفاده از مدل رشد گوردون پیشبینی میکنیم. پس از آن، ارزش گذاری هر مورد با استفاده از روش DCF استخراج می شود. در نهایت، با در نظر گرفتن میانگین احتمالی سه حالت، به ارزیابی شرکت هدف میرسیم.

این روش ارزشگذاری شرکت خصوصی را میتوان توسط سرمایهگذاران خطرپذیر و سرمایهگذاران سهام خصوصی استفاده کرد. زیرا ارزشگذاری را ارائه میکند که هم پتانسیل صعودی و هم ریسک نزولی شرکت را در بر میگیرد.

در مورد شبکه اجتماعی بخوانید.

محدودیت و کاربرد در دنیای واقعی

ارزش گذاری شرکت خصوصی در درجه اول از مفروضات و برآوردها ساخته می شود. در نظر گرفتن میانگین صنعت بر روی چند برابر و نرخ رشد، حدس مناسبی برای ارزش واقعی شرکت هدف ارائه میکند. اما نمیتواند رویدادهای شدید یکبارهای را که بر ارزش شرکت عمومی قابل مقایسه تأثیر گذاشته است، در نظر بگیرد. به این ترتیب، ما باید نرخ قابل اعتمادتری را تنظیم کنیم، به استثنای اثرات چنین رویدادهای نادر.

علاوه بر این، تراکنشهای اخیر در صنعت مانند خرید، ادغام، یا IPO میتوانند اطلاعات مالی را در اختیار ما قرار دهند که تخمین بسیار پیچیدهتری از ارزش گذاری شرکت خصوصی هدف ارائه میدهد.

در مورد سامانه افزایش سرمایه بیشتر بدانید.